Złoto jako funkcja dywersyfikacyjna portfela inwestycyjnego

Każdy profesjonalny zarządzający portfelem inwestycyjnym wie, jak istotna jest kwestia jego dywersyfikacji. To w jaki sposób to zrobimy, będzie warunkować przyszły wynik na portfelu.

Większość inwestorów indywidualnych z reguły wybiera najbardziej znane formy inwestowania takie jak akcje, obligacje oraz depozyty bankowe. Kiedy na rynku panuje hossa, te pierwsze potrafią przynieść ponadprzeciętne stopy zwrotu. Problem zaczyna się wówczas, kiedy rynek zmienia charakter i zaczynają panować „niedźwiedzie” nastroje – mowa tutaj o bessie. W warunkach kryzysu gospodarczego rola dywersyfikacji ryzyka nabiera szczególnego znaczenia. Wówczas inwestorzy zaczynają rozglądać się za alternatywnymi formami lokowania kapitału, ale niekiedy jest już za późno. Dlatego o dywersyfikacji powinniśmy myśleć nie tylko w czasie recesji, ale przede wszystkim w czasie trwania rynku „byka”.

Złoto należy do alternatywnych form inwestowania. Co to oznacza? Są to inwestycje, które nie zaliczają się do tradycyjnych sposobów lokowania pieniędzy. Kiedy rynek zaczyna być niestabilny, wówczas inwestycje w złoto - sztaby czy monety, pozwalają inwestorowi uzyskać dobry wynik. Zdarza się tak, że stopa zwrotu potrafi być wyższa w taki okresach na królewskim kruszcu niż w czasie hossy na rynkach bardziej ryzykownych. Z czego to wynika? Metale szlachetne, a szczególnie złoto, jest nisko skorelowane z tradycyjnymi aktywami, dzięki czemu możemy w ten sposób dokonać eliminacji ryzyka specyficznego. Niska korelacja z innymi rynkami wynika z faktu, że na rynek złota oddziałuje wiele czynników.

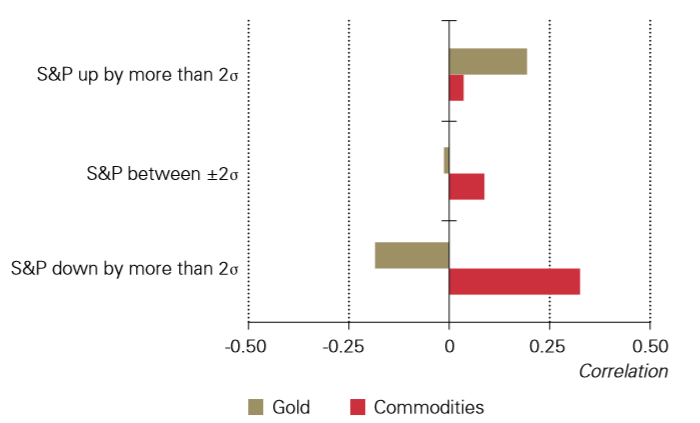

Poniżej widzimy wykres pokazujący korelację złota (LBMA Gold Price) oraz innych surowców (Bloomberg Commodity Index) z rynkiem amerykańskich akcji (indeks SP500). Dane zostały zebrane od 1971 roku. Widzimy, że złoto najwięcej „płaci” w czasie, gdy indeks rośnie lub spada ponadprzeciętnie (więcej niż 2 odchylenia standardowe).

Wykres: korelacja złota oraz indeksu surowcowego z indeksem SP500 w różnych okresach rynkowych, źródło: WGC

Dla przykładu w czasie kryzysu finansowego w latach 2008-2009 fundusze hedge mocno wyprzedawały takie dywersyfikatory portfela jak nieruchomości czy surowce, które tak samo mocno traciły jak akcje. W tym czasie złoto zachowywało się relatywnie stabilnie. Co prawda w 2008 roku na rynku złota mieliśmy korektę, jednak pod koniec roku ponownie zawitał byczy sentyment.

Na złocie możemy zarobić nie tylko w czasie zawirowań rynkowych. Ze względu na swoją podwójną naturę – aktywa inwestycyjnego oraz dobra luksusowego – metal szlachetny rośnie również, kiedy na rynku trwa czas „prosperity” a ludzie się bogacą. Wyższe dochody gospodarstw domowych zachęcają społeczeństwo do tego rodzaju wydatków, które traktują nie do końca jako czystą konsumpcję.